Kommentar zur Entwicklung der Kapitalmärkte im 2. Quartal 2021

Im letzten Teil des Berichtes zu Q I / 2021 deuteten wir an, zu besprechen, warum die Inflation überhaupt ansteigt. Diesem Thema werden wir uns heute widmen. Ergänzt um die Frage, ob wir es mit dauerhaft höheren Inflationsraten zu tun haben. Vorweg: die Antwort ist nicht einfach und sie wird auch nicht eindimensional zu geben sein.

Doch der Reihe nach.

Zu den Märkten

Spätestens ab Mitte Februar setzte eine sogenannte Rotation ein. Tatsächlich waren die Anfänge dieser Bewegung schon Ende Q III / 2020 zu sehen. Folgende Fragen sollen hier beleuchtet werden.

- Was ist mit Rotation gemeint?

- Welche Hintergründe liegen dieser Entwicklung zu Grunde?

- Welche Auswirkungen hatte diese Entwicklung kurzfristig auf die Depots?

- Welche Auswirkungen auf die Depots sind aktuell zu erwarten?

1. Rotation

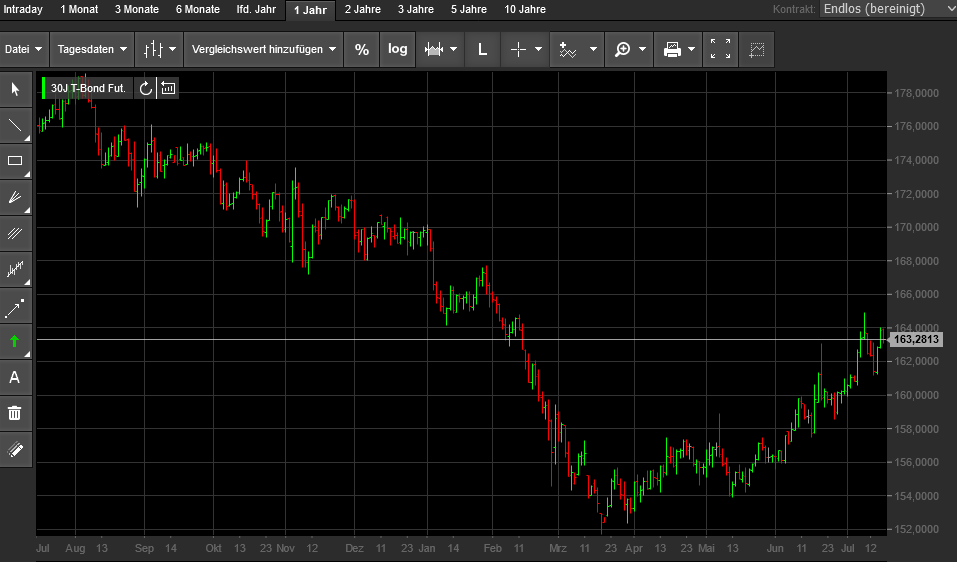

Ungefähr im August 2020 – siehe Bild 1- begannen die Kurse von insbesondere US-Treasuries (im Folgenden als T-Bonds bezeichnet) mit langen Laufzeiten – hier 30 Jahre – zu sinken. Man spricht dann von steigenden Renditen. Damit begannen die Bond Vigilants, was man mit „Hüter der Anleihen“ übersetzen kann und die als die großen, weltweit agierenden Anleiheinvestoren wie Versicherungen, Stiftungen und auch Pensionskassen verstanden werden dürfen, Druck auf den Markt auszuüben. Deren Ziel dürfte es gewesen sein, die großen Notenbanken wie die FED, EZB, BoJ, PBoC und auch BOE unter Druck zu setzen und Zinserhöhungen einzufordern.

Warum Zinserhöhungen? Weil diese Investoren befürchteten, dass sie negative reale Erträge in Zeiten steigender Inflationsraten zu erwarten hätten. Im Vergleich zu nominalen Zuwächsen wird bei der Ermittlung realer Erträge die jeweils herrschende Inflationsrate vom erwirtschafteten Zins abgezogen. Fällt die Inflation (Gebühren und Steuern müssen zusätzlich berücksichtigt werden) höher aus als der nominale Ertrag, sind die realen Erträge negativ. Mit anderen Worten: man verliert Geld. Den o.g. großen Investoren darf unterstellt werden, dass sie hehre Ziele verfolgen. Zum Beispiel die Sicherstellung zukünftiger Zahlungen von Betriebsrenten. Diese wiederum sollen unter anderem Haushaltsausgaben vieler Menschen während ihres Ruhestandes abdecken. Bei negativen realen Erträgen wird das schwierig.

Wie bekannt, sind die Notenbankzinsen bisher nicht gestiegen. Auf Erläuterungen bzgl. temporär steigender Kreditzinsen für Häuslebauer wird wegen der Komplexität der Materie an dieser Stelle verzichtet. Auch nur die Annahme resp. Erwartung auf steigende Notenbankzinsen führt jedoch zu teils immensen Verschiebungen an den Kapitalmärkten. Das herausragende Sektor-Ereignis der letzten Wochen war der Wechsel von Tech- oder Wachstumswerten hin zu Zyklikern, die auch als Risk On Werte bezeichnet werden. Das nennt man dann Rotation.

US Treasuries - Staatsanleihen, die vom US-Finanzministerium ausgegeben werden, um Staatsausgaben als Alternative zur Besteuerung zu finanzieren.

2. Hintergründe

Das bis etwa Mitte Februar „super-optimistische“ TECH-Szenario hatte durch die oben beschriebene Entwicklung an den Anleihemärkten ordentlich korrigiert und Risse bekommen. Eine ähnliche TECH-Korrektur gab es auch schon im September 2020. Es gibt zwei vollkommen gespaltene Lager bzgl. der zu erwartenden zukünftigen TECH-Entwicklung:

Die Pessimisten verwiesen darauf, dass es Anfang der Jahrtausendwende ebenfalls ein Platzen der TECH-Blase gegeben hat, dass es Antitrust-Zerschlagungs-Aktivitäten der Biden Regierung gegen die TECH-Giganten geben wird und dass TECH in einem RiskOn-Umfeld schlechter abschneidet.

Die Optimisten hingegen argumentierten, dass Korrekturen zwischen 10% und 20% bei TECH immer wieder vorkommen und etwas ganz Normales sind, dass die 2000er-TECH-Blase überhaupt nicht mit der heutigen Situation zu vergleichen ist, weil die 2000er TECHS überwiegend wertlose und Verluste produzierende luftleere Hüllen waren. Über den makroökonomischen Blick wird oft auch auf die dauerhaft niedrigen Zinsen verwiesen, die einen hohen PE-Multiplikator rechtfertigen. PE = Price / Earnings.

PE - Price Earnings, Kennzahl - gibt den Preis an, den man für eine Einheit Gewinn bezahlen muss

Auf makroökonomischer Ebene erwarteten Optimisten eine V-artige und explosive Konjunkturerholung mit stark steigenden Preisen. Diese Ansicht wurde und wird von einigen Analysten (auch von uns) infrage gestellt. Sie meinen: die Konsumenten und Unternehmen werden weiter vorsichtig und zurückhaltend agieren, die Angst vor Corona-Mutationen und neuen Bedrohungen wird nachhallen. Die aktuellen Entwicklungen hinsichtlich immer neuer Virusvarianten bestätigen das. Man kann im Voraus nie sagen, welche Ansicht sich als die zutreffende erweist. Folgerichtig ergeben sich daraus divergierende Signale der Märkte, die sich dann bzgl. der Anlagestrategie und Portfolio-Aufstellungen auswirken.

Wie wir heute sehen, existieren „Bedrohungen“: die Produktion von z.B. Automobilen wird durch immensen Mangel an Chips beeinträchtigt und die Suche nach Arbeitskräften nimmt teils absurde Formen an. So bieten in den USA Firmen mittlerweile Prämien, um Menschen zur Arbeit zu bewegen. Die von der Biden Administration unters Volk gebrachten Pay Checks verleiten, ähnlich wie das in Deutschland zu testende bedingungslose Grundeinkommen, aber eher zu Müßiggang.

3. Auswirkungen

Wir haben die Rotation in den Depots kaum mitgemacht, weil es sich unserer Meinung nach um eine zeitliche begrenzte Entwicklung handelte und „Hin und Her“ die Taschen bekanntlich nicht voll, sondern leer macht. Es gilt immer abzuwägen, wie stark ein Segment nachgibt und ob sich Verkäufe unter Berücksichtigung von Steuerzahlungen auf aufgelaufene Buchgewinne wirklich rechnen. Partiell und in Abhängigkeit des jeweils individuell vereinbarten Risikobudgets wurden kleinere Anpassungen dergestalt vorgenommen, dass Teilgewinne realisiert und Cashquoten erhöht wurden, um insbesondere in den moderat ausgerichteten Depots Rückgänge bei den Techwerten zu kompensieren. Neben der Erhöhung der Cashquoten werden dafür Absolute Return Fonds eingesetzt. Sie sichern Depots indirekt ab und haben das Potential, bei fallenden Märkten zu steigen.

Grundsätzlich funktioniert unser System über Wachstum. Nach wie vor. Langfristig setzt sich Growth also durch. Es galt in den vergangenen Wochen demzufolge abzuwägen, inwieweit sich der Druck der Bond Vigilants gegenüber den Notenbanken durchsetzt, ob und wann es eventuell zu Zinserhöhungen kommt. Diese würden sich negativ auf Wachstumswerte auswirken. Solange im Markt Erwartungen zu Zinserhöhungen sind, haben es Wachstumstitel schwer. Dazu zählen auch Biotech- und Medizintechnik. Entsprechend litten in diesen Sektoren investierende Fonds.

Die mittel- und langfristig relevante Frage bleibt somit, ob sich die in den Bondmärkten stark eingepreiste „Inflationserwartung“ als richtig oder falsch erweist. Sollte sich die Inflation-Perception als zutreffend erweisen, müssten in nächster Zeit die Inflationsraten (CPI, PPI) stark nordwärts gerichtet bleiben und sich unter Umständen über der 3 % Marke etablieren. Es besteht aber immer noch die Möglichkeit, dass sich die gesamte Inflation-Perception als falsch erweist und die Inflationsraten – wie vom Chef der FED Jerome Powell erwartet – nach einem kurzen Strohfeuer wieder normalisieren. Jedoch ist darauf hinzuweisen, dass es in den USA mittlerweile zu einem Anstieg der Arbeitskosten kommt. Gemeint sind Lohnerhöhungen. Addiert man noch höhere Energiekosten, basierend auf der energetischen Wende, die am Ende in den Verbraucherpreisen landen werden, scheint es schlüssig von längerfristig höheren Inflationsraten auszugehen.

Solange die Notenbanken, primär die FED, dieses Szenario akzeptieren und Zinsen NICHT erhöhen, sollten die Ampeln für Aktien auf grün stehen. Allerdings wird es holpriger……

Inflation Perception - die gefühlte Wahrnehmung der Inflation Bonds Vigilants - große, institutionelle Investoren PPI - Producer Price Index - misst die durchschnnittlichen Änderungen der Preise, die Produzenten für Ihre Produkte erhalten CPI - Consumer Price Index, Maßstab für die durchschnittliche Änderung der Preise, die Produzenten für Ihre Produkte erhalten

4. Erwartungen

Das Leben ist, wie immer, interessant und NIEMALS nur eindimensional. Was wir seit ca. 5 Wochen sehen, ist letztlich die Bestätigung des unter 3. beschriebenen Stillhaltens. Die FED hat zwar immer wieder verbal angedeutet Zinsen erhöhen zu wollen, vielleicht auch früher als bisher kommuniziert, aber man darf davon ausgehen, dass es vorerst bei solchen Verbalien bleibt. Warum?

Die Rendite der zehnjährigen US-Staatsanleihe fiel aufgrund von Bedenken über die Wirtschaftsaussichten auf ein Februartief, während die Börsen vorbörslich mit starken Verlusten handelten. Gestern zeigte das Protokoll des Federal Open Market Committee (FOMC), dass eine Mehrheit der Entscheidungsträger der Meinung ist, dass „substanzielle weitere Fortschritte“ in Richtung der Ziele der Federal Reserve für maximale Beschäftigung und Preisstabilität noch nicht erreicht wurden, um mit der Reduzierung der Asset-Käufe zu beginnen.

Teletrader, vom 08. Juli 2021

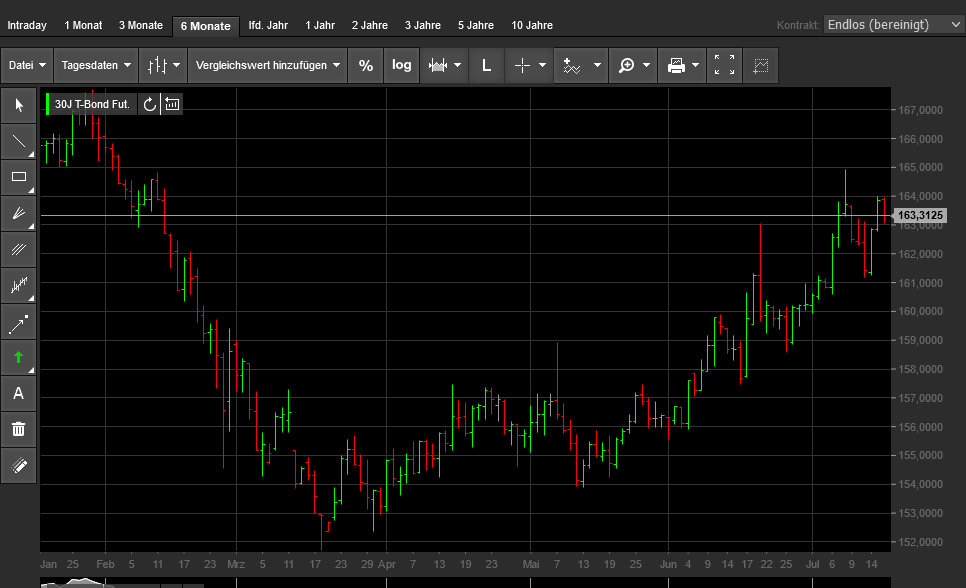

Fallende Renditen signalisieren steigende Anleihekurse, was, vereinfacht ausgedrückt, mit einem Verharren des derzeitigen Zinsniveaus gleichzusetzen ist. Wie Bild II zeigt, steigen seit Mitte März die Kurse von US-Staatsanleihen wieder. Erste gute Nachricht für Aktien generell und Wachstumswerte im Besonderen.

Quelle Chart-Grafik: teletrader

Die zweite gute Nachricht lautet, dass es ein Phänomen gibt, welches in jüngster Zeit und wohl auch in den nächsten Wochen einen maßgeblichen Einfluss auf die Kursentwicklung haben könnte. Die FED gab nach ihrer letzten Sitzung bekannt, dass sie Einlagen von Banken sowie ähnlich gestellter Institutionen ab sofort mit 0,05% bis 0,15% wieder verzinsen werde. Die hauptsächliche Auswirkung dieser Maßnahme liegt darin, dass es unheimlich viel Kapital in den Dollar Raum ziehen kann. US-Aktien müssten von den internationalen Währungszuflüssen profitieren, denn es ist dadurch einfach mehr Liquidität im US-Finanzsystem vorhanden. Da eine hohe positive Korrelation zwischen USD und Bonds einerseits und TECH andererseits besteht, dürfte vor allem der ganze TECH-Sektor davon profitieren. Damit schließt sich der Kreis zu den Äußerungen unter Punkt 3.

Zum Schluss sei uns der Hinweis erlaubt, dass nichts in Stein gemeißelt ist, sich die Dinge dementsprechend jederzeit ändern können und wir uns in der Interpretation der Lage irren können.

Auf interessante Gespräche in den nächsten Wochen freuen sich

Ihre Vermögensverwalter der TAM AG