Kommentar zur Entwicklung der Kapitalmärkte im 1.+ 2. Quartal 2023

Sehr geehrte Mandanten, das erste Halbjahr 2023 liegt hinter uns. Man könnte meinen, dass die Zeit fliegt.

Die Themen des aktuellen Berichtes:

- Inflation? Ja, schon wieder….

- Zinsen / Implikationen

- Vorausschau

Inflation

Im letzten Bericht schrieben wir, dass vorsichtiges Handeln, Geduld und die Vermeidung von teuren Fehlern die Gebote der Stunde sind. Daran hat sich nichts geändert. Nach wie vor wird zum Beispiel darüber gerätselt, ob die Inflationszahlen in den USA und Europa nach unten gehen und wie sich die Notenbanken verhalten. Stand 08.August 2023 gibt es eine klare Botschaft, zumindest was Deutschland betrifft, denn heute wurden die neuesten Daten veröffentlicht. Die jährliche Inflationsrate in Deutschland lag im Juli 2023 bei 6,2% (Quelle Destatis). Besonders auffällig seien dem Bericht des Statistischen Bundesamtes zufolge die Strompreise gewesen, die gegenüber Juli 2022 um 17,6% gestiegen sind. Darüber hinaus stiegen die Preise für Nahrungsmittel im Juli um 11% gegenüber dem Vorjahresmonat und waren neben den Energiekosten damit der größte Inflationstreiber.

Wir wollen an dieser Stelle nicht darüber spekulieren, wer die Verantwortung für die hohen Energiepreise trägt, die der deutschen Wirtschaft schwer zu schaffen machen.

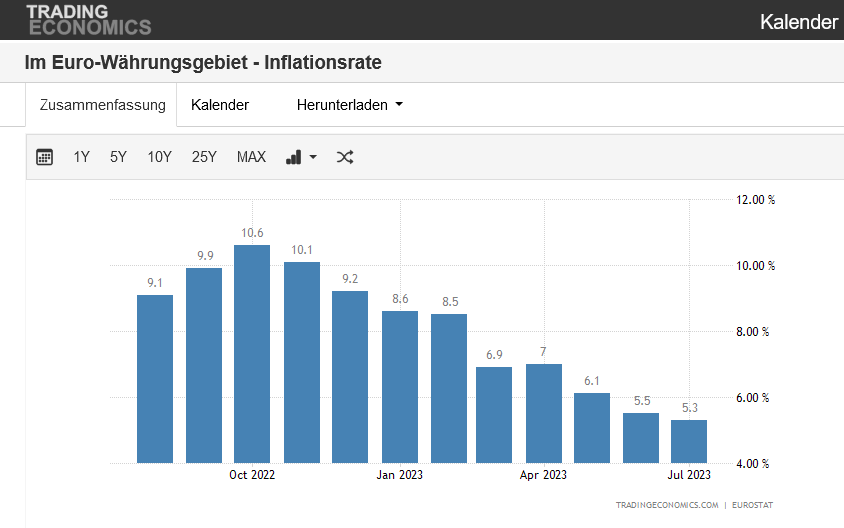

Auch wenn diese Angaben nicht schön sind, gibt es einen Lichtblick, denn die Inflationsrate ist in Deutschland dennoch leicht gesunken. Innerhalb der Eurozone ist relativ deutlich zu erkennen, dass die Inflationsraten nach unten gehen.

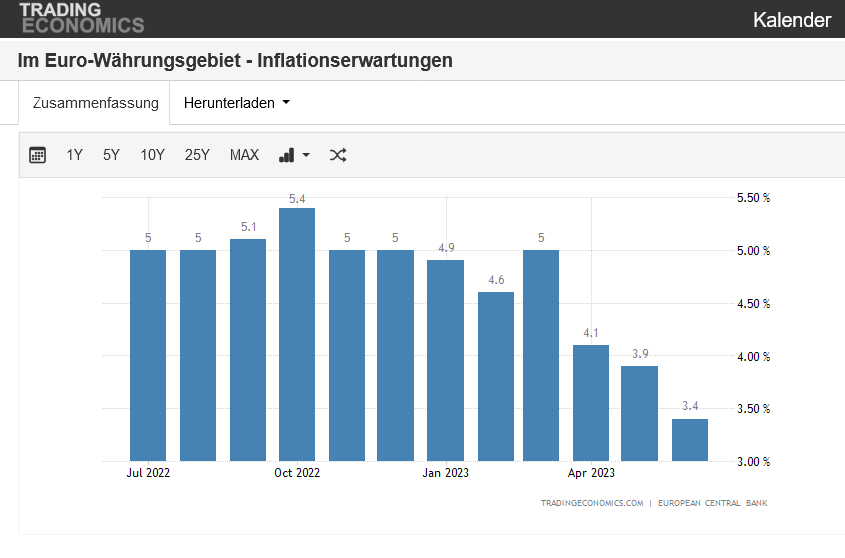

Zur Wahrheit gehört aber auch, dass die Erwartungen für die Eurozone bisher verfehlt wurden. Aber Bild II zeigt, wohin die Reise geht (gehen soll): nach unten. Die Aktienmärkte antizipieren das und tendieren trotz der Zinserhöhungen im Juli eher nach oben als nach unten, verbunden mit teils erratischen Schwankungen.

Daraus folgt, dass wir uns weiter in Geduld üben müssen, denn dieses Gespenst ist noch nicht gebannt, wenngleich wir auf dem richtigen Weg scheinen.

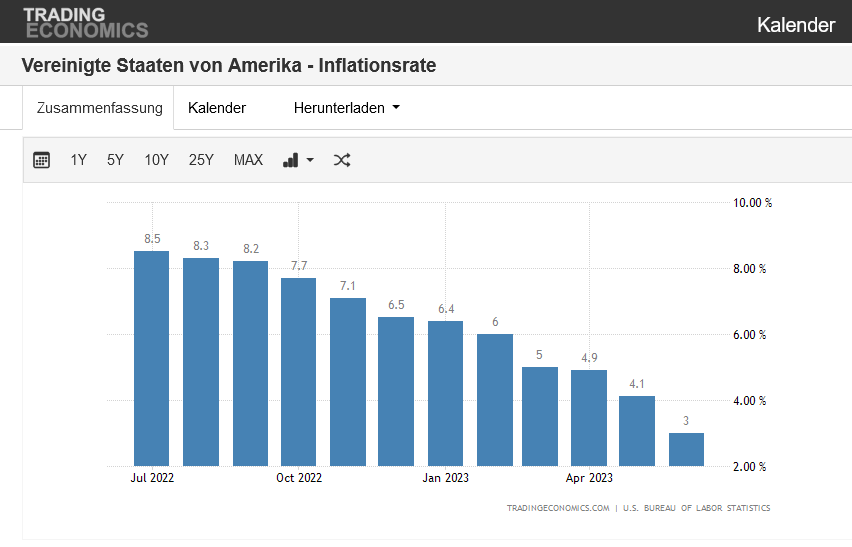

Völlig anders die Lage in den USA. Sie sind uns wieder einmal weit voraus. Nicht nur, dass in den Staaten wie verrückt investiert wird und der Staat immense fiskalische Erleichterungen an die Unternehmen gibt, nein, auch die Inflationsrate ist in den USA deutlich niedriger als in der Eurozone/in Deutschland.

Dieser Erfolg geht mit einer enormen Staatsverschuldung einher, die in den letzten Tagen zu einer neuerlichen Herabstufung der Kreditwürdigkeit der USA von AAA auf AA+ führte. Interessanterweise gibt sich der Kapitalmarkt trotz dieser Aktion gelassen.

An dieser Stelle darf man auf Aussagen eines der bekanntesten und erfolgreichsten Investoren der Vereinigten Staaten, Warren Buffet, verweisen. In seiner langen Karriere warnte er immer wieder davor, gegen die USA zu wetten. Zu groß sei der Wirtschaftsraum, zu dominant (immer noch) der US-Dollar und zu innovativ die Unternehmen. Buffet kauft weiterhin US-Staatsanleihen, zuletzt über 10 Milliarden USD, wie sein Unternehmen am 03.August während eines Interviews bei CNBC bekannt gab. Das könnten wir auch machen, aber leider würden wir damit ein Währungsrisiko einkaufen. Damit kommen wir zum nächsten Punkt.

Zinsen / Implikationen

Das Währungsrisiko EURO vs. USD dürfte in den kommenden Jahren größer, sprich, der US-Dollar schwächer werden, denn die US-Regierung lebt deutlich über ihre Verhältnisse. In den kommenden Jahren wird die US-Staatsverschuldung von derzeit über 32,5 Billionen US-Dollar auf rund 40 Billionen US-Dollar ansteigen. Von einem Umfeld tiefer Zinsen, wie bis 2020, sind wir meilenweit entfernt. Sowohl in den USA, als auch in Europa/Deutschland. Laut der „St. Louis Fed” beläuft sich der Schuldendienst der USA auf 969 Milliarden US-Dollar (Q2 2023) und dürfte im III. Quartal erstmals die Marke von einer Billion überschreiten.

Der US-Wahlkampf 2024 wird bei dem Thema Schulden und Zinszahlungen eine wichtige Rolle spielen. Die Diskussion um den US-Dollar als Welt-Reservewährung macht es den USA nicht leichter, ihre Defizite zu finanzieren.

Es ist durchaus möglich, dass insbesondere internationale Investoren in Zukunft höhere Renditen für ihr Engagement in US-Staatsanleihen erwarten, was aber für nicht in USD-Investoren das o.g. Währungsrisiko hervorruft.

Bild von Freepik

Festgeld/Tagesgeld vs. Anleihen:

Das umgeht man, indem man auf Euro lautende Anleihen kauft. Man muss auch das Positive der aktuellen Lage sehen und letztlich nüchtern kalkulieren bzw. agieren. Die EZB hat von Juli 2022 bis August 2023 die Zinsen von 0,5% auf nunmehr 4,25% angehoben. Also um Faktor 8,5. Das hat es in einem so kurzen Zeitraum noch nie gegeben. Folge daraus ist, dass es mittlerweile ausreichend auf Euro lautende Anleihen gibt, die Zinsen zahlen, die über die Angebote der Banken (Tages- und Festgeld) hinaus gehen. Teilweise sind die Kupons der Anleihen höher, als die deutsche Inflation. Damit kann man sich also gegen Preissteigerungen zur Wehr setzen.

Wir würden Anleihen immer bevorzugen. Warum?

1. Mit Anleihen verdient man täglich Geld – Stichwort Stückzinsen. Sie werden Depots täglich gutgeschrieben. Bei Tages- oder Festgeldangeboten deutscher Banken ist das in der Regel nicht der Fall, unabhängig davon, dass gerade Sparkassen und Genossenschaftsbanken ihren Kunden bis heute zu wenig zahlen und sich ihrerseits dafür mit enormen Gewinnen bereichern. Italien hat gestern deswegen eine 40%-tige Sondersteuer für Banken beschlossen.

2. Wenn die Erwartungen bzgl. Inflation wie in Bild II gezeigt Realität werden, was in den Medien dann in Form von Berichten moderiert werden wird, in denen Begriffe wie „Krise“. „Rezession“ und „Deutschland – der kranke Mann Europas“ gehäuft auftauchen, sollte die EZB die Zinsen nicht mehr erhöhen und sogar senken. Das kann langsam erfolgen. Im Zuge dessen werden aber die Kurse von Anleihen die noch nicht fällig sind, steigen. Man erwirbt mit dem Kauf von Anleihen, vernünftige Qualitäten immer vorausgesetzt, also zwei Ertragsquellen. Solch eine Situation hat es vor über 15 Jahren zu Zeiten der geplatzten Blase bei US-Immobilienkrediten das letzte Mal gegeben. Zumindest der Autor dieser Zeilen kann sich daran erinnern, dass es für Investments gute Zeiten waren.

3. Und nicht zu vergessen: die Kupons der Anleihen, die man sich heute ins Depot legt, bleiben erhalten, auch wenn die EZB wie beschrieben die Zinsen ihrerseits wieder senkt. Was denken Sie wird dann aber mit den Zinsen bei Tages- und Festgeldern passieren? Es ist mehr als wahrscheinlich, dass die Banken sie sehr schnell nach unten anpassen.

Vorausschau

Wie Sie aus früheren Berichten wissen, kann niemand in die Zukunft sehen. Wir versuchen dennoch, einen kleinen Ausblick zu geben.

Wir sind der Meinung, dass wir 80 bis 90 Prozent der Zinserhöhungen gesehen haben. Aber es bleiben nicht wenige Unwägbarkeiten. Zum Beispiel stiegen Anfang Juli die Renditen 2-jähriger US-Staatsanleihen infolge starker Arbeitsmarktdaten auf 5,1 Prozent. Die Kurse fielen also, nur um dann wenige Tage später aufgrund von US-Inflationszahlen, die schwächer als erwartet ausfielen, auf 4,6 Prozent zu sinken (die Rendite) die Kurse stiegen.

Das ist eine Schwankungsbreite von knapp 10% innerhalb weniger Tage, was für Anleihemärkte bedeutend ist und die Unsicherheit in diesem Bereich deutlich widerspiegelt. Unter anderem liegt es daran, dass die Renditen bei kurzen und mittleren Laufzeiten direkt am Zinspfad der US-Notenbank der kommenden 18 Monate hängen. Genau hier herrscht aktuell eine große Uneinigkeit unter den Marktteilnehmern. Man sollte somit davon ausgehen, dass die Nervosität an den Anleihenmärkten vorerst hoch bleibt. Ergo auch an den Aktienmärkten. Erst wenn eindeutige Trends in der Entwicklung von Arbeitsmarkt- und Inflationsdaten ersichtlich sind und diese Trends nach unten zeigen, wird Entspannung sichtbar werden. Es sollte uns dann nicht wundern, wenn sich die Entspannung in deutlich steigenden Kursen sowohl am Anleihe- als auch am Aktienmarkt niederschlägt.

Allerdings darf kein Marktteilnehmer, kein Investor erwarten, dass wir zu einem Umfeld zurückkehren, wie wir es ab 2008 gesehen haben. Das Umfeld extrem niedriger Zinsen bis hin zu negativen Zinsen, das letztlich alle Asset Klassen in exorbitante Höhen getrieben hat, dürfte die Ausnahme, nicht die Regel gewesen sein.

Die laufende Berichtssaison ist wichtig, um Hinweise zu erhalten, wie sich die einzelnen Unternehmen im derzeit schwierigen Marktumfeld geschlagen haben. Es wird sich zeigen, inwieweit sie ihre Wertschöpfungsketten an die Herausforderungen angepasst haben. Im Fokus stehen die Ausblicke der Unternehmen, nicht nur für das zweite Halbjahr, sondern auch für das kommende Jahr.

Zum Schluss:

Trotz der stark steigenden US-Staatsverschuldung sind dort momentan keinerlei Bemühungen erkennbar, das Tempo der Verschuldung zu drosseln. Haupttreiber sind: der „Inflation Reduction Act“ mit hohen Subventionen und fiskalischen Erleichterungen, Rüstungsausgaben wegen des Ukraine Krieges und die exponentiell steigenden Zinszahlungen der USA aufgrund der Zinsanhebungen des FED.

In früheren mit ähnlichen Verschuldungsorgien einhergehenden Zeiten waren folgende Entwicklungen zu sehen:

- Aktien allgemein positiv

- Rohstoffe im Allgemeinen positiv

- USD negativ, was automatisch einen steigenden Euro nach sich zieht und Gold mit positiver Tendenz.

Für Gold ist es eventuell noch zu früh….

Bild von Freepik

Wie immer stehen wir für Ihre Fragen zur Verfügung.

Bleiben Sie optimistisch.

Auf interessante Gespräche freuen sich

Ihre Vermögensverwalter der TAM AG