Kommentar zur Entwicklung der Kapitalmärkte im 3. Quartal 2022

Wir sind unsicher bezüglich der Zukunft, aber wir machen uns keine Sorgen!

Das ist, wie wir finden, eine treffende Überschrift für den neuen Newsletter und die aktuelle Lage. Unsicher sind wir, weil niemand die Zukunft vorhersagen kann und weil es zu viele Unwägbarkeiten gibt, die aktuell berücksichtigt werden müssen. Sorgen machen wir uns deswegen nicht, weil sich Krisen, wie in vorherigen Berichten schon erwähnt, am Ende immer nach oben auflösen.

In Teil II des Berichtes zum letzten Quartal schrieben wir unter Punkt 4 im dritten Absatz, dass sich die Zeichen erneut mehren würden, dass die US-Notenbank FED die geldpolitischen Zügel doch weiter straffen könnte. Seit der Veröffentlichung dieser Zeilen schwankten sowohl Entwicklungen (also messbare Daten) und die Meinung der Marktteilnehmer ständig hin und her. Ebenso Kommentare verantwortlicher Notenbanker. In dieser Situation den Überblick zu behalten ist unsere Aufgabe, aber es ist schwer. Das wollen wir einmal kurz erwähnen.

Wir schrieben im August auch, was wir erwarten würden und wiesen darauf hin, dass wir uns alle auf weiterhin hohe Volatilität, also Schwankungsbreiten, werden einstellen müssen. Genau diese Vorhersage ist eingetreten.

Die US-Aktienmärkte schwankten von Mitte August bis zum 06.September mit minus 12% (Nasdaq Composite) bzw. mit minus 9% (S&P 500), um dann zu einer kurzen Erholung bis Mitte September anzusetzen. Das Plus lag beim Nasdaq Composite während dieser Tage bei ca. 6,25% und beim S&P 500 bei etwa 5,1%

Der Nasdaq Composite ist der größte Aktienindex an der NASDAQ. In ihm sind über 3.000 Unternehmen überwiegend aus dem Technologiesektor gelistet. Alle an der NASDAQ gelisteten Aktien haben ein vierstelliges Kürzel. Im Unterschied zum Nasdaq Composite umfasst der NASDAQ-100-Index die 100 Technologieaktien mit der höchsten Marktkapitalisierung.

Ab Mitte September gingen die Märkte wieder zurück, auch weil von der Zinsentscheidung der FED (am 21.September 2022) erwartet wurde, dass man falkenhaft auftreten würde, sprich, die restriktive Geldpolitik fortsetzt. In der Pressekonferenz, die hier live verfolgt wurde, bestätigten sich diese Annahmen. Die US-Aktienmärkte fielen also von Mitte bis Ende September erneut – Nasdaq Composite minus 16% und S&P 500 minus 12,7%.

Für den gesamten Monat ergibt sich damit unter Berücksichtigung der zwischenzeitlichen und nur wenige Tage währenden Erholung, eine sogenannte Bärenmarktrallye, ein Rückgang von gesamt 10,5% im Nasdaq Composite und 7% im S&P 500. Das ist schon heftig. Es sollte davon ausgegangen werden, dass uns die hohen Schwankungsbreiten weiterhin begleiten. Aber es gibt auch Licht am Ende des Tunnels. Nachstehend versuchen wir zu erklären, wo wir es zu erkennen glauben.

Das Wort Bullenmarkt steht an der Börse für anhaltend steigende Börsenkurse, Bärenmarkt hingegen für anhaltend sinkende Kurse.

1. Aktien

Seit gut 12 Monaten fallen die Kurse. In solch ausgeprägten Bärenmärkten gibt es viele unterschiedliche Entwicklungen. Häufig ist zu sehen, dass qualitativ starke Titel neben ihren schwachen Mitbewerbern leiden. Unserer Meinung nach ist das dann das erwähnte Licht.

Beispiel:

Kion Group AG vs. Jungheinrich AG

Die KION Group ist ein weltweit führender Anbieter von Gabelstaplern, Lagertechnik und verbundenen Dienstleistungen sowie Supply-Chain-Lösungen. In mehr als 100 Ländern optimiert die KION Group mit ihren Logistik-Lösungen den Material- und Informationsfluss in Fabriken, Lagerhäusern und Vertriebszentren.

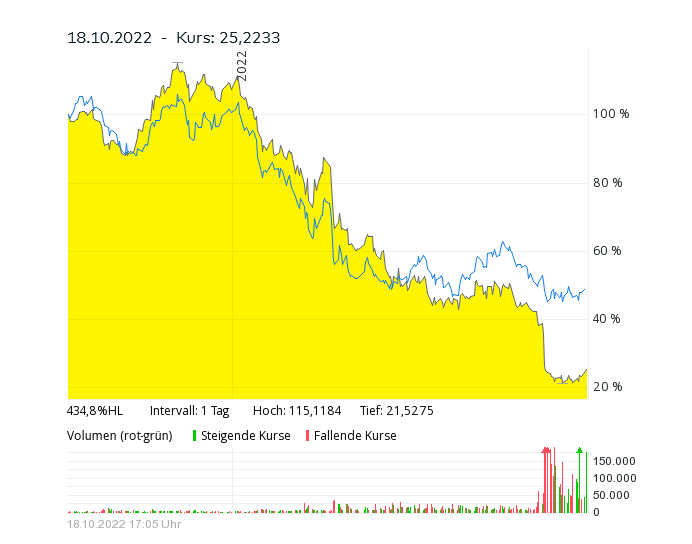

Die Jungheinrich AG zählt zu den international führenden Anbietern in den Bereichen Flurförderzeug-, Lager- und Materialflusstechnik. Die Produktpalette umfasst im Bereich Flurförderzeuge Hubwagen, radunterstützte Stapler, Elektrostapler, Diesel-/Treibgasstapler, Schubmaststapler, Kommissionierer und Hochregalstapler. Beide Unternehmen sind also im gleichen Bereich anzusiedeln. Schaut man sich den Chart über die letzten 14 Monate an (Kion Group AG in Gelb) fällt auf, dass zwar beide deutlich nachgegeben haben, aber dass die Jungheinrich AG weniger gefallen ist. Während die Kion Group AG über 78% vom Höchstkurs abgegeben hat, sind es bei der Jungheinrich AG „nur“ 51%

Hintergründe:

Kion Group AG

Störungen in den Lieferketten und deutlich gestiegene Kosten für Material, Energie und Logistik belasten den Gabelstapler-Hersteller Kion im III. Quartal 2022 schwer. Der MDax-Konzern rechnet im dritten Quartal 2022 wegen gestiegener Kosten im Projektgeschäft mit einem Verlust im niedrigen dreistelligen Millionen-Euro-Bereich, wie am Dienstag, den 14.September 2022 nach Börsenschluss überraschend mitgeteilt wurde. Hatte der Kurs bis dahin schon deutlich nachgegeben, fiel die Aktie am darauffolgenden Tag nochmals stark ab und landete auf dem tiefsten Niveau seit 2014. Bereits im April dieses Jahres hatte die Kion Group AG mit negativen Meldungen aufgewartet. So wurde am 28. April2022 die Information veröffentlicht, dass höhere Beschaffungskosten und auch bereits Störungen in den Lieferketten belastend wirken würden. Zum Beispiel sank der Free Cash Flow von 262 MEUR aus Q I 2021 auf minus 432 MEUR in Q I 2022. Das Ergebnis für Q I 2022 lag bei MEUR 80, während es im Vergleichsquartal des Vorjahres bei MEUR 137 lag.

Jungheinrich AG

Zum Vergleich dazu Meldungen der Jungheinrich AG. Das Unternehmen meldet am 23.September 2022, dass es im III. Quartal die bislang robuste Geschäftsentwicklung des 1.Halbjahres unvermindert fortsetzen konnte. Produktionsstillstände wurden durch gezieltes Lieferkettenmanagement bisher weitgehend vermieden. Der Konzernumsatz soll sich zwischen 4,6 und 4,8 Milliarden Euro bewegen und damit leicht über Vorjahrniveau von 4,2 Milliarden Euro liegen. Die im September veröffentlichte Prognose basiert auf der Annahme, dass es bis zum Jahresende nicht zu erheblichen Produktionsunterbrechungen kommt und Lieferketten weitgehend intakt bleiben.

Das klingt, als wären die Unternehmen in zwei völlig verschiedenen Universen tätig. Wegen der Auswirkungen des Ukraine-Krieges, der Lockdowns in China und letztlich wegen massiv gestiegener Stahlpreise sowie Hableitermangels leiden beide. Aber bei Jungheinrich kommt man mit den Krisen deutlich besser zurecht.

Augenscheinlich kann aber der Markt zwischen „Gut und Schlecht“ nicht ausreichend differenzieren, sonst wäre der Kurs der Jungheinrich AG nicht so stark unter Druck geraten.

Was wollen wir mit diesem Beispiel ausdrücken?

Das man immer sehr genau hinsehen muss, dass es in diesen Zeiten auf eine dezidierte Auswahl an Einzeltiteln bzw. Fonds ankommt, bei denen die verantwortlichen Fondsmanager in der Lage sind, ihrerseits die Guten von den Schlechten zu trennen und wo erste Positionen in die vernünftig geführten Unternehmen nach den immensen Kursrückgängen getätigt werden. Denn – Krisen lösen sich immer nach oben auf. Qualität wird aus unserer Erfahrung schneller wieder Boden gut machen.

2. Anleihen

Auch Anleihen wurden von den Verwerfungen der letzten 12 Monate nicht verschont. Aber in diesem Segment ticken die Uhren ein wenig anders. Die Kursverluste von gestern sind die Gewinne von morgen, solange der Emittent bzw. der Schuldner der Anleihe nicht zahlungsunfähig wird. Dies vorausgesetzt, sind Stand heute kalkulierbare Erträge darstellbar. Es gibt sehr interessante Konstellationen, so wie seit bestimmt 10 Jahren nicht mehr.

Dazu ein wenig Theorie. Würden die Zinsen weiter steigen, würden Anleihen mit langen Restlaufzeiten nach wie vor unter Druck gesetzt. Im Gegenzug reagieren sie zuerst mit Kursanstiegen, sobald sich auch nur kleine Zeichen einer Entspannung zeigen.

Bei Unternehmensanleihen sind die Renditen (Kurse sind gefallen) meist deutlich stärker gestiegen, als bei Staatsanleihen. Die nominalen Renditen sind mittlerweile so hoch, dass die herrschenden Inflationsraten zu einem nennenswerten Teil kompensiert werden können.

Das ist eine richtig gute Nachricht.

Genau wie im Leben muss man sich auch an den Kapitalmärkten immer wieder anpassen. War es länger als eine Dekade nicht wirklich sinnvoll resp. ertragreich in Anleihen zu investieren, hat sich der Wind wegen der Kursrückgänge gedreht. Eine Auswahl von Titeln solider Emittenten mit durchschnittlichen Laufzeiten von 4 bis 7 Jahren ermöglichen Renditen bis zu 7% auf Fälligkeit. Natürlich immer unter Beachtung der jeweiligen tatsächlichen Kaufkurse. Zu Anfang des Jahres lagen die Ertragserwartungen bei eher nur 2%.

In nicht wenigen Depots haben wir die gestiegenen Renditen zum Aufbau von Positionen genutzt bzw. sind wir noch dabei dies umzusetzen. Unterstellt, dass die Notenbanken die Inflation zurückdrängen, wovon wir ausgehen, und die Renditen beflügelt durch sinkende Zinsen und damit steigende Kursen wieder fallen, wären neben den Zinskupons attraktive Kursgewinne zu erwarten. Hält die Inflation wider Erwarten länger an, schafft man es mit diesen Papieren zumindest Kaufkraftverluste teilweise auszugleichen.

Zum Schluss noch ein bisschen Börsenpsychologie.

Nach wie vor ist das Umfeld an den Kapitalmärkten anstrengend. Es kommt aber immer wieder zu teils abrupten Kursanstiegen, meist bei Aktien. Dabei spielen Emotionen eine große Rolle. Häufig hört man, dass die Menge nicht irren kann, sprich, dass die Schwarmintelligenz wüsste was richtig ist. Vordergründig mag das stimmen, denn Millionen von Investoren beeinflussen mit ihrem Handeln die Entwicklung an den Märkten. In der Theorie sollen Kurse die Erwartungen, die die Investoren in die Wirtschaft und Finanzmärkte setzen, abbilden. Das bedeutet, dass bei sinkenden Kursen, wie wir sie seit mindestens 12 Monaten erleben, die Erwartungen schlecht sind und bei steigenden Kursen entsprechend umgekehrt.

Doch selbst in Bärenmärkten wie dem aktuellen, steigen zwischenzeitlich Kurse stark an. Zum Beispiel stieg der bekannte US-Index S&P 500 vom 14.Oktober bis zum 20.Oktober 2022 18:00 Uhr MEZ um etwa 3% an. Das ist, bei genauer Betrachtung, die dritte Aufwärtsbewegung innerhalb eines intakten fallenden Marktes. Bereits von Mitte bis Ende März und Mitte Juni bis Mitte August waren solche „Korrekturen“ zu beobachten. Oft werden Ausschläge wie diese von positiven Nachrichten ausgelöst, die meist nur eine geringe Bedeutung haben.

Nach Wochen fallender Preise und negativer Nachrichten dürsten die Marktteilnehmer augenscheinlich danach. Manchmal genügt es schon, dass sich der Tonfall von harsch in moderat ändert oder dass EIN Unternehmen bessere Quartalszahlen abliefert, als alle anderen. Man klammert sich sozusagen an jeden Rettungsring, der an einem vorbei schwimmt. In der Regel sind solche Anstiege nur von kurzer Dauer, im Sommer immerhin fast 8 Wochen. Damals musste man schon sehr genau überlegen, was los ist. Ein bisschen konnte man zwar „auf der Welle surfen“, aber da man das Timing nie vollständig im Griff hat, kann das zu einem heißen Ritt werden.

Zurück zur (vermeintlichen) Schwarmintelligenz. Die teils erratischen Schwankungen könnte man auch als Blindflug oder Ausdruck von Schwarm – “Dummheit“ ansehen. Jeder, der gerade Lust und Zeit hat, darf mal eine Wette abgeben. Die Kursausschläge bezeichnet man im Fachsprech gerne als „Dead Cat Bounce“, was nichts anderes bedeutet, als das auch tote Katzen ein letztes Mal hüpfen, wenn man sie aus großer Höhe fallen lässt. Makaber, aber die Börse ist nun mal kein Platz an dem Heiligenscheine vergeben werden.

Bärenmarktrallys wie hier beschrieben, lassen sich nur schwer erklären. Vielleicht greifen Anleger aus Angst vor weiteren Verlusten nach jedem Strohhalm, vielleicht verleiten zu stark verankerte und unreflektierte Erwartungen zu falschen Handlungen oder Investoren befürchten, den Wendepunkt zu verpassen. Letzteres ist im Übrigen tatsächlich für alle Marktteilnehmer eine große Herausforderung.

Wie verhält man sich am besten?

Wie in vorherigen Berichten erwähnt, sollte man Ruhe bewahren und nicht in Aktionismus verfallen. Und man sollte immer versuchen, das alles beherrschende Thema nicht aus den Augen zu verlieren. Welches ist das? Die Geldpolitik der großen Notenbanken! Alle anderen zum Teil stark irritierenden und fürchterlichen Entwicklungen sind es nicht. Egal, ob es der Krieg ist, egal, ob es die unüberlegt agierende neue britische Regierung ist, die mit ihrem finanzpolitischem Hin und Her für immense Wirbel in den letzten Tagen gesorgt hat, egal, ob es der Fachkräftemangel oder die Engpässe im Energiebereich sind – sie sind alle bedeutend, aber nicht so mächtig wie steigende Zinsen.

Wir versuchen also, unser Augenmerk auf reale Daten der wichtigen Volkswirtschaften zu legen und zu analysieren, wie lange die Straffung der Geldpolitik anhält. Und wenn man ganz genau hinsieht, kann man ein ganz klein wenig Licht am Ende des Tunnels erkennen. Aber bis es hell leuchtet, müssen wir noch eine Weile geduldig sein.

Wie immer stehen wir für Ihre Fragen zur Verfügung.

Bleiben Sie optimistisch.

Auf interessante Gespräche freuen sich

Ihre Vermögensverwalter der TAM AG